个体户如何缴纳个人所得税

操作方式

- 01

个别工商户的界说:

(1)依法取得个别工商户营业执照,从事出产经营的个别工商户;

(2)经当局有关部分核准,从事办学、医疗、咨询等有偿办事活动的小我;

(3)其他从事个别出产、经营的小我。

个别工商户的出产、经营所得:

(1)个别工商户从事工业、手工业、建筑业、交通运输业、贸易、饮食业、办事业、补缀业以及其他行业出产、经营取得的所得;

(2)小我经当局有关部分核准,取得执照,从事办学、医疗、咨询以及其他有偿办事活动取得的所得;

(3)其他小我从事个别工贸易出产、经营取得的所得;

(4)上述个别工商户和小我取得的与出产、经营有关的各项应纳税所得。

- 02

应纳税所得额的计较方式:按照《个别工商户小我所得税计税法子》第七条 个别工商户的出产、经营所得,以每一纳税年度的收入总额,减除当作本、费用、税金、损掉、其他支出以及许可填补的以前年度吃亏后的余额,为应纳税所得额。

- 03

计较小我所得税:

1.全年应纳所得税额=(全年应纳税所得额×税率-速算扣除数)。

2.汇缴应补退税额=全年应纳税额-累计已缴税额。

因2018年四时为新税法施行前的过渡期,可按新减除费用及新税率执行,所以2018年的个别工商户小我所得税计较较为复杂。计较步调仅针对2018年度个别工商户小我所得税的计较。

注:小我所得税缴纳时限是个别工商户的出产、经营所得应纳的税条目,按年计较,分月预缴,由纳税义务人在次月十五日内预缴,年度终了后三个月内汇算清缴,多退少补。

- 04

个别工商户下列支出不得扣除:

1.小我所得税税条目;

2.税收滞纳金;罚金、罚条目和被充公财物的损掉;

3.不合适扣除划定的捐赠支出;

4.赞助支出;

5.用于小我和家庭的支出;

6.与取得出产经营收入无关的其他支出;

7.国度税务总局划定禁绝扣除的支出。

个别工商户业户应本家儿动标的目的税务机关申领代扣税条目凭证,据以标的目的纳税人扣税;

应设立代扣代缴税条目账簿,准确反映小我所得税的扣缴环境,并如实填写《扣缴小我所得税陈述表》;每月所扣税条目,应在次月7日前缴入国库,并标的目的本家儿管税务机关报送《扣缴小我所得税陈述表》、代扣税条目凭证和包罗每一纳税人姓名、单元、职务、收人、税条目等内容的支付小我收入明细表以及税务机关要求报送的其他有关资料。此外,按账纳税的个别工商户应准确进行有关扣缴税条目的账务处置,扣税时借记“应付工资”等科目,贷记“应交税金”科目,现实上交时借记“应交税金”科目,贷记“现金”,“银行存条目”科目。

个别工商户违反划定不报送或者报送子虚纳税资料的一经查实,其未在支付小我收入明细表中反映的标的目的小我支付的金钱,在计较扣缴义务人应纳税所得额时不得作当作本费用扣除。个别工商户应扣未扣税条目的(纳税人拒绝扣缴,扣缴人已将此环境实时陈述税务机关的除外),由业本家儿缴纳应扣未扣税条目以及响应的滞纳金或罚金。

- 05

关于工资、薪金所得合用减除费用和税率问题:

对纳税人在2018年10月1日(含)后现实取得的工资、薪金所得,减除费用同一按照5000元/月执行,并按照本通知所附小我所得税税率表一计较应纳税额。对纳税人在2018年9月30日(含)前现实取得的工资、薪金所得,减除费用按照税法点窜前划定执行。关于个别工商户业本家儿、小我独资企业和合股企业天然人投资者、企事业单元承包承租经营者的出产经营所得计税方式问题:

(一)对个别工商户业本家儿、小我独资企业和合股企业天然人投资者、企事业单元承包承租经营者2018年第四时度取得的出产经营所得,减除费用按照5000元/月执行,前三季度减除费用按照3500元/月执行。

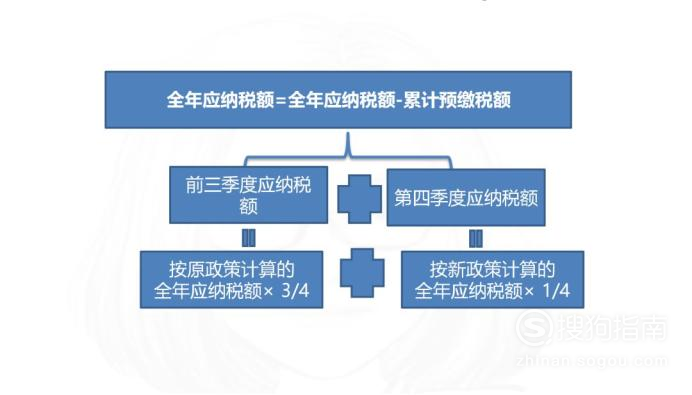

(二)对个别工商户业本家儿、小我独资企业和合股企业天然人投资者、企事业单元承包承租经营者2018年取得的出产经营所得,用全年应纳税所得额别离计较应纳前三季度税额和应纳第四时度税额,此中应纳前三季度税额按照税法点窜前划定的税率和前三季度现实经营月份的权重计较,应纳第四时度税额按照本通知所附小我所得税税率表二(以下称税法点窜后划定的税率)和第四时度现实经营月份的权重计较。

- 06

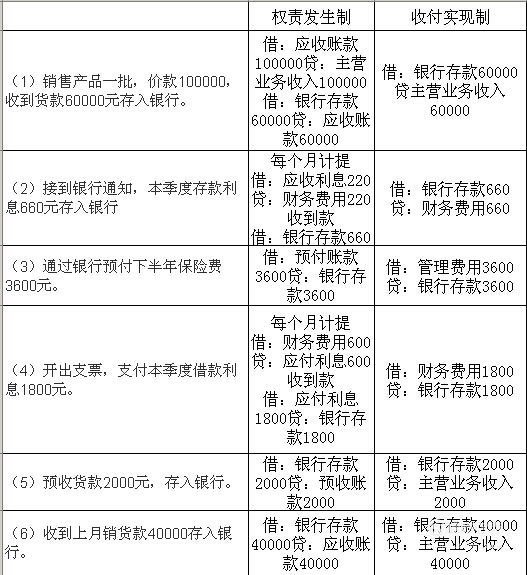

收入确认的根基原则是权责发生制原则,但税法还会存在与管帐确认收入有差别的部门,且会有不完全采用权责发生制原则的特别景象。

(1)不完全采用权责发生制原则的特别景象包罗:股息、盈利等权益性投资收益,及利钱、房钱、特许权利用费收入、接收捐赠收入、分期收条目体例发卖货色、分当作体例取得的收入。

(2)发卖货色收入确认时候与管帐处置的差别。

(3)所得税中的视同发卖概念。

- 07

税前扣除项目本家儿要包罗:

与取得收入有关的、合理的、现实发生的支出,包罗当作本、费用、税金、损掉和其他支出,准予在计较应纳税所得额时扣除。

1.税金:指发卖税金及附加。

(1)六税一费:已缴纳的消费税、营业税、城建税、资本税、地盘增值税、出口关税及教育费附加;

(2)增值税为价外税,不包含在计税中,应纳税所得额计较时不得扣除。

(3)企业缴纳的房产税、车船税、地盘利用税、印花税等,已经计入办理费中扣除的,不再作为发卖税金零丁扣除。

2.其他支出,是指除当作本、费用、税金、损掉外,企业在出产经营活动中发生的与出产经营活动有关的、合理的支出。

提醒:企业发生与出产经营有关的手续费及佣金支出,不跨越以下划定计较限额以内的部门,准予扣除;跨越部门,不得扣除。

①保险企业:财富保险企业按昔时全数保费收入扣除退保金等后余额的15%(含本数,下同)计较限额;人身保险企业按昔时全数保费收入扣除退保金等后余额的10%计较限额。

②其他企业:按与具有正当经营资格中介办事机构或小我(不含买卖两边及其雇员、代办署理人和代表人等)所签定办事和谈或合同确认的收入金额的5%计较限额。

- End

- 发表于 2019-08-21 18:01

- 阅读 ( 653 )

- 分类:法律法规

你可能感兴趣的文章

- 个人所得税怎么注册登录 31 浏览

- 个人所得税换手机号了怎么验证登录 164 浏览

- 个人所得税如何申请退税,个税申请退税教程 75 浏览

- 个人所得税怎么申请退税 59 浏览

- 个人所得税退税预约后怎么申报 59 浏览

- 个人所得税怎么申请退税 56 浏览

- 个人所得税软件如何退税 66 浏览

- 个人所得税上面如何申请退税 108 浏览

- 个人所得税怎么申请退税,个税申请退税教程 51 浏览

- 个人所得税怎么更改个人信息 58 浏览

- 个人所得税账号怎么重置密码(忘记密码) 49 浏览

- 个人所得税怎么绑定银行卡或解绑银行卡 67 浏览

- 个人所得税如何查询收入纳税明细 50 浏览

- 个人所得税怎么添加税收优惠情形 65 浏览

- 个人所得税怎么删除税收优惠情形 67 浏览

- 个人所得税app如何绑定银行卡 53 浏览

- 个人所得税银行卡到哪里更换 94 浏览

- 购房个人所得税该如何退税 60 浏览

- 个人所得税如何退税 60 浏览

- 个人所得税前几年没退的如何退 75 浏览

最新文章

- 抖音怎么开通免密支付 2 浏览

- 红中麻将怎么打的 2 浏览

- dnf装扮预设装扮怎么取消掉 5 浏览

- SUMIF函数的具体用法(单一条件和多条件) 5 浏览

- 万能空调遥控器的设置技巧 4 浏览

- 如何参与《大侠立志传》中的脏街拍卖会 4 浏览

- 异象回声如何招募获得新的探员 5 浏览

- 维斯塔的餐桌味景进阶材料不足如何快速补齐 5 浏览

- 无尽梦回如何进入挑战单人关卡 5 浏览

- 异象回声事务所冥想如何进行 4 浏览

- 无尽梦回拾梦奖励如何领取 4 浏览

- 无尽梦回梦灵升级材料如何获得 5 浏览

- 无尽梦回支线剧情奖励如何领取 5 浏览

- 无尽梦回暗夜幸存关卡如何挑战 5 浏览

- 少年歌行风花雪月登天阁秘宝在哪里购买 5 浏览

- 无尽梦回梦旅补给站商品在哪里购买 2 浏览

- 微信朋友圈如何发3分钟以上的长视频 8 浏览

- Keep健身如何关闭自动播放 19 浏览

- OPPO怎么查看电子保修卡 7 浏览

- 抖音如何设置不允许评论 7 浏览

相关问题

0 条评论

0 篇文章

推荐文章

- 别光看特效!刘慈欣、吴京带你看懂《流浪地球》里的科学奥秘 23 推荐

- 刺客信条枭雄闪退怎么解决 14 推荐

- 原神志琼的委托怎么完成 11 推荐

- 里菜玩手机的危害汉化版怎么玩 9 推荐

- 野良犬的未婚妻攻略 8 推荐

- 与鬼共生的小镇攻略 7 推荐

- rust腐蚀手机版怎么玩 7 推荐

- 易班中如何向好友发送网薪红包 7 推荐

- water sort puzzle 105关怎么玩 6 推荐

- 微信预约的直播怎么取消 5 推荐

- ntr传说手机版游戏攻略 5 推荐

- 一起长大的玩具思维导图怎么画 5 推荐